相続税対策にもなる二世帯住宅の魅力

家を建てたあとは、長い間そこに住むことになるため、「将来の親の面倒は誰がどうやって見るのか」、「自分たちが亡くなった場合、この家には誰が住むのか」など親子2,3世代を含めた将来の暮らし方も気になります。中には二世帯住宅を検討されている方もいるでしょう。そのような親世代子世代も含めたライフプランに大きな影響を与えるのが相続税です。

「相続するだけの資産なんて自分や親はもっていない」と思われる方もいらっしゃるかもしれませんが、相続税は、税制改正によって基礎控除額が縮小したため、以前よりも相続税の課税対象者が増えています。相続税が気になる方や二世帯住宅を検討されている方は、概要をおさえておきましょう。

そもそも相続税とは

相続税とは、亡くなった方の財産を相続等により取得した際に生じる税金です。相続によって取得する遺産が「基礎控除額」を超えていた場合に相続税が課税されます。

つまり、基礎控除額を超えなければ相続税はかからないということです。

その基礎控除額が、2015年1月1日から縮小されました。

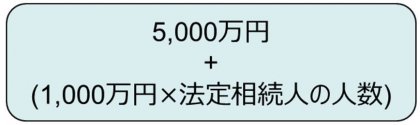

基礎控除額

2014年12月31日まで

2015年1月1日以降

※法定相続人とは、民法で定められた遺産を相続する人で相続できる親族の範囲と順位が決められている。配偶者と子ども2人の場合は、法定相続人の人数は3となる。

このように、基礎控除額が大きく引き下げられた結果、子どもの人数などにもよって違ってきますが、今までは対象外だった4,000~5,000万円前後の資産をお持ちの方も相続税の対象となるケースがでてきます。

課税対象者が大幅増

(人数は、5.6万人から13.4万人へ)

※地価の高い首都圏や関西圏に親が不動産を持っている人は特に要注意!

特に首都圏では4人に1人(25%強)が増税の余波を受けるとの試算あり

(参考)2020年時点、東京都の平均は約17.03%,埼玉県は10.41%

千代田区39.4%、渋谷区32.7%、世田谷区や杉並区、目黒区などで30%前後

相続税っていくらぐらい?

基礎控除額を超えた場合の相続税ですが、たとえば配偶者と子どもがいた場合、次ページの相続税早見表のような金額になります。大まかな目安として参考にしてください。

相続税額早見表(法定相続人が配偶者と子どもの場合)

相続税が気になったときの対策は?

相続税の対策としては、まず誰でもかんたんに手をつけることができるのが生前贈与です。1人当たり年間110万円までは非課税で贈与できる暦年贈与や住宅資金等の贈与にかかる非課税制度の活用も検討してみましょう。

参考ページ:贈与税が一定額まで非課税に!「住宅取得等資金の贈与の特例」

その他、家を建てる時にも知っておきたいのが「小規模宅地の特例」です。

小規模宅地の特例とは

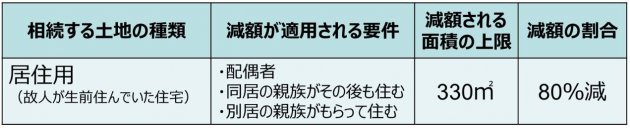

小規模宅地の特例とは、相続税を計算する際に土地の評価額が最大で80%減になる制度です。

例えば、2,000万円の評価の土地がこの特例によって相続時には400万円として評価されるわけです。事業用の宅地や居住用の宅地など、土地の用途によって要件は異なりますが、居住用の宅地については以下のような制度になっています。

(制度の概要を一部抜粋しています。)

減額の対象となる面積の上限減額割合

二世帯住宅のメリットは?

さきの「小規模宅地の特例」が適用される条件のポイントは、親族の「同居」と「その後も継続して住んでいること」です。この2つの条件は、二世帯住宅であれば適用しやすく、メリットの1つと言えます。

その他金銭面では、子どもの世帯が注文住宅を建築する場合、土地を購入して住まいを新築すると相当の予算を見積もらなくてはなりませんが、両親の土地に二世帯住宅を新築すれば、土地にお金は使わず、その分の予算を建物にまわすことができます。

また、なにかと孤立しがちな子育て世帯ですが、二世帯住宅であれば必要な時に親世帯の手を借りることも容易です。精神的な面でもメリットがあります。

逆にプライベート空間の確保という意味では、近くにいる分より注意が必要です。場合によっては、間取りの検討やルール作りに配慮が必要かもしれません。

まとめ

今回は「相続税対策にもなる二世帯住宅の魅力」について扱いました。

二世帯住宅は、金銭面だけでなく忙しい現役世代へのフォローという面でもメリットがあります。

親の相続が気になる、夫婦だけの子育てに不安を感じるという方は、今後の親子での住まいに対する方針を是非一度確認してみてください。