フラット35ってどんなローン?向いている人は?

住宅を購入しようと考えたとき、銀行や不動産の相談会で「フラット35」という言葉を耳にすることがよくあります。「フラット35って聞いたことがあるけれど、実際のところどんなものなのか、具体的な内容やメリットがよくわからない」という方もいらっしゃるのではないでしょうか。

今回は、フラット35とはどういったものか、どういった人に向いているか、などについてお伝えいたします。

フラット35とは

フラット35とは、金融サービスを通じて住生活の向上を図ることを目的とした公的な金融機関である「住宅金融支援機構」によって運営されている住宅ローンのことです。

住宅金融支援機構が民間金融機関と提携して提供しており、ほとんどの金融機関で取り扱いが可能になっており、日本で広く利用されています。

基本的な融資条件は統一されていますが、その他の審査については各金融機関により異なります。

扱っているのは、長期固定金利型の住宅ローンであり、金利変動のリスクを避けたい方々に特に適しています。

フラット35のメリット

フラット35には、主に以下のようなメリットがあります。

安定性

長期にわたり固定金利が適用されるため、金利の変動に左右されずに計画的な返済が可能です。

予測可能性

金利が固定されているため、ローンの返済額が変わらないので、家計管理がしやすくなります。

フラット35のデメリット

フラット35には、主に以下のようなデメリットがあります。

高金利

市場の平均金利より高い可能性があるため、変動金利と比べると返済負担が重くなりがちです。

柔軟性の欠如

融資を受けられるのは引渡し時のみで、注文住宅などで土地の先行購入資金や着手金などの中間金が必要な場合は、別途、民間金融機関のつなぎ融資を受ける必要があります。

フラット35の利用条件

フラット35の主な利用条件は、以下の通りです。

申込要件

申込時の年齢が満70歳未満の方

資金使途

お申込ご本人またはそのご親族の方がお住まいになる新築住宅の建設・購入資金または中古住宅の購入資金

借入額

100万円以上8,000万円以下(1万円単位)で、建設費または購入価額(非住宅部分に係るものを除く)以内

など

フラット35と民間金融機関との違い

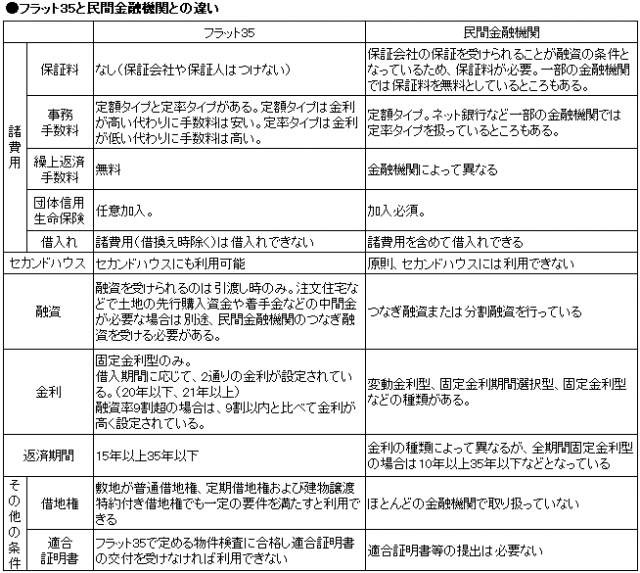

フラット35は民間金融機関の住宅ローンとは異なる部分が多く、それぞれ特徴があります。

両者の主な違いについて、以下の表にまとめました。

両者の選び方として、例えば、金利変動リスクを避けたい場合は、長期固定のフラット35を、少しでも安い金利でローンを組みたい場合は、変動金利型や固定金利選択型を取り扱っている民間金融機関を選択する、ということが考えられます。

目的やライフプランに合わせて選ぶと良いでしょう。

また、物件に対する条件はフラット35の方が厳しく、融資対象者に対する審査は民間金融機関の方が厳しいため、条件に適合するかということもポイントになります。

フラット35に向いている人

以上を踏まえて、フラット35に向いている人は、以下のような人です。

金利上昇のリスクを避けたい方

フラット35は、長期固定金利型の住宅ローンのため、金利上昇のリスクを抱えたくないと考える人に向いています。

転職したばかりの方やフリーランスの方

フラット35は、保証料や保証人が不要など、民間金融機関に比べて融資を受けやすい条件を提供しています。そのため、他では審査に落ちてしまうような方でも、条件に適合する可能性があります。

団体信用生命保険に加入できない方

民間金融機関の住宅ローンでは通常、団体信用生命保険への加入が必須ですが、フラット35では任意加入となっています。

健康状態に問題がある方でも住宅ローンの審査に通る可能性があります。

(その分、別の方法で何らかの手当てを検討する必要はあります。)

まとめ

今回は、フラット35の基本的な知識とメリット・デメリット、民間金融機関のローンとの違いやフラット35に向いている人などについてお伝えいたしました。

フラット35は、安定した返済計画を求める人にとって魅力的な選択肢ですが、変動金利に比べると金利が高いという欠点もあります。

住宅購入を考える際には、自身の考えやライフスタイルに合った住宅ローンを選択しましょう。