一緒に暮らす!~二世帯住宅の補助制度等について~

核家族化、単身世帯化などといわれる中、最近、少子高齢化が進む状況下で、家族間のつながりを重視した親世帯と子世帯が同じ建物で生活する住宅形態である二世帯住宅が注目されています。今回は二世帯住宅についての様々な補助制度等をお伝えしたいと思います。

1.二世帯住宅とは?

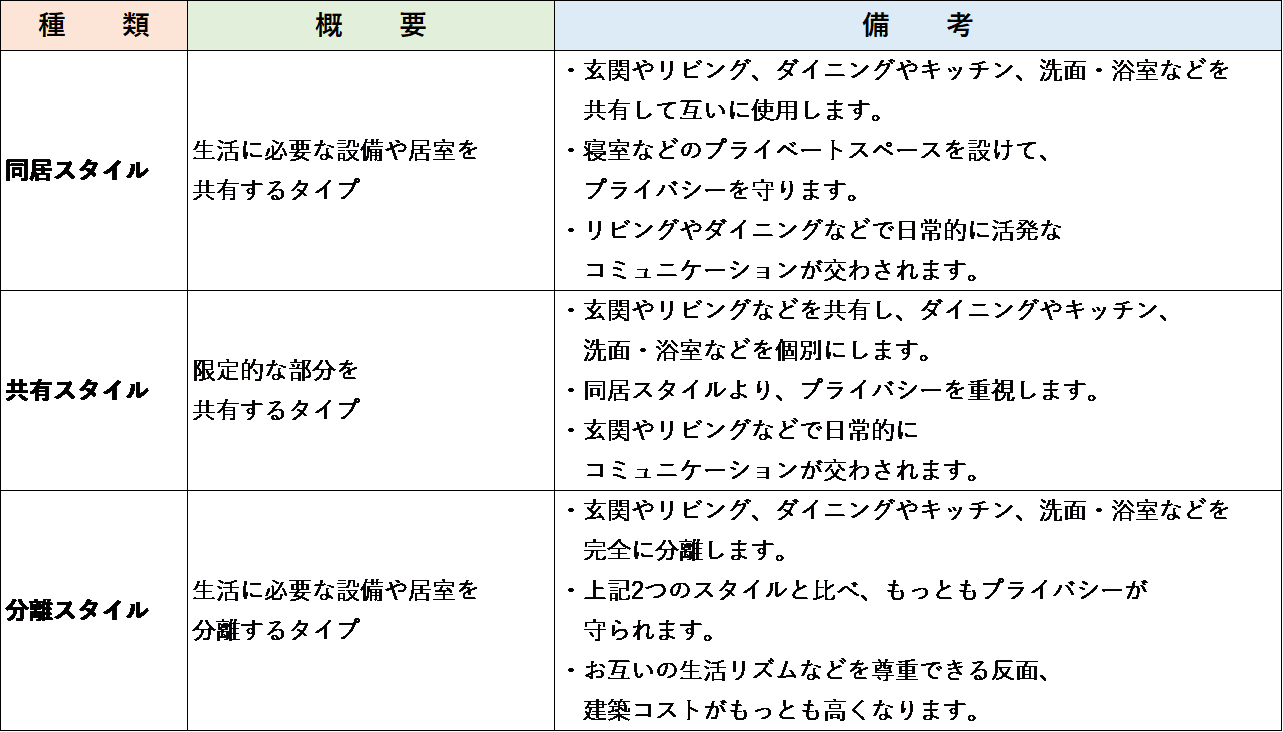

1)種類:

二世帯住宅とは、親世帯と子世帯などが一緒に暮らすために建てられた住宅のことをいい、主に次の種類が挙げられます。

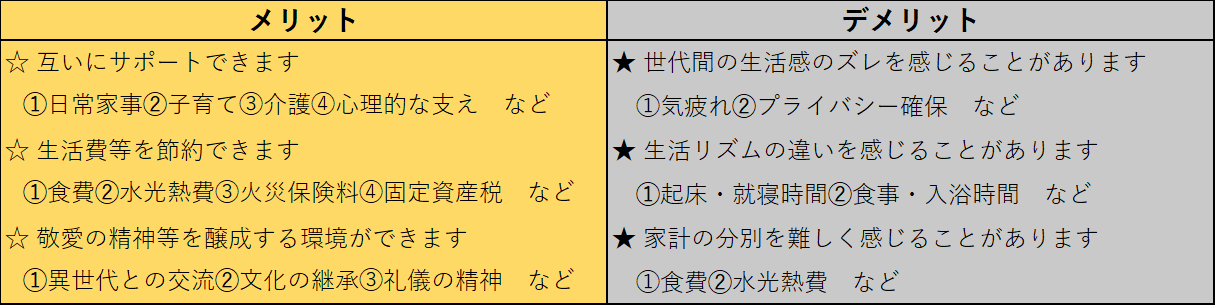

2)メリットとデメリット:

主に、次のような事項が挙げられます。

3)法令上は?

建築基準法では、主に次の3種類に分類されます。

➀共同住宅:2戸以上の住宅で、各々1つ以上の居室・キッチン・トイレ、共用廊下か階段、がある形態

➁長屋:2戸以上の住宅で、共用部分がない形態

③一戸建て住宅:1戸の住宅で、1つ以上の居室・キッチン・トイレがある形態

2.建築時の補助制度等は?

国が実施する制度と地方自治体が実施する制度があり、条件が適合すれば併用することも可能です。※以下は国の制度となり、地方自治体の制度については、お住まいの地域での確認が必要となります。

1)子育てグーリン住宅支援制度〈国土交通省・環境省〉

省エネルギー性能の高い住宅(GX志向型住宅・長期優良住宅・ZEH水準住宅)を新築する際に、主に子育て・若者夫婦世帯を対象として、その省エネ性能に応じた補助金が支給される制度※です。※住宅床面積:50㎡以上240㎡以下など一定の条件があります。

➀GX志向型住宅(ZEH基準の水準を大きく上回る省エネルギー性能を有する脱炭素志向型住宅):補助額160万円/戸*すべての世帯が対象です。

➁長期優良住宅(長期にわたり良好な状態で使用するための措置があり、行政庁が認定した住宅):補助額80万円/戸

③ZEH水準住宅(一定の省エネルギー性能を満たす住宅):補助額40万円/戸

☆住宅金融支援機構【フラット35】の金利引下げなどを併用できます。

2)戸建住宅ZEH(ゼッチ)化等支援事業制度〈経済産業省・環境省〉

年間の一次エネルギー消費量が正味でゼロとなることを目指した住宅(ZEH)、またはZEH住宅の中でより高い省エネルギー性能とともに、設備のより効果的な運用等により太陽光発電等の自家消費拡大を目指した住宅(ZEH+)を建築等する際に、すべての世帯を対象として補助金が支給される制度※です。※ZEH基準など一定の条件があります。

➀ZEH:補助額55万円/戸 ➁ZEH+:補助額90万円/戸

☆蓄電システム、EV充電設備等を併せて導入する場合、補助額の加算ができます。

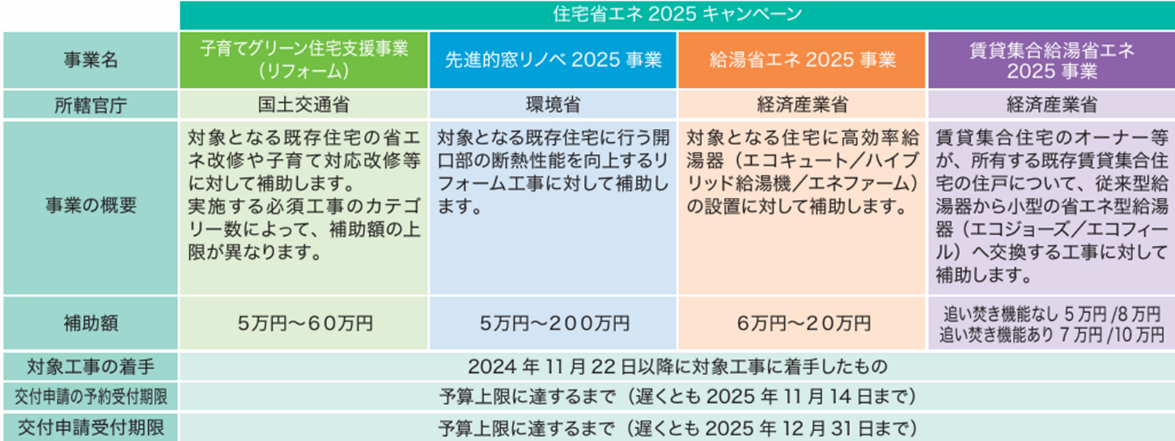

3)住宅省エネ2025キャンペーン〈国土交通省・環境省・経済産業省〉

二世帯住宅へ改修をする際、または二世帯で快適に暮らすための設備改善・性能向上リフォームをする際に、住宅省エネ化を支援する補助事業があります。※キャンペーンチラシから抜粋

☆その他、リフォーム工事に関して、国土交通省「長期優良住宅化リフォーム推進事業制度」などがあります。

3.税制優遇措置は?※令和7年度分

二世帯住宅を取得した際などに、次のような軽減措置があります。

1)不動産取得税の軽減

不動産取得税は不動産の取得をした際に、お住まいの都道府県へ納める地方税です。

【計算式】{課税標準(固定資産税評価額)-新築住宅控除※}× 税率 = 税額

※新築住宅控除:新築住宅(住宅面積:50㎡以上240㎡以下)を取得する場合、独立した区画ごとに控除されます。

☆二世帯住宅における不動産取得税の軽減

前述の建築基準法上➀共同住宅➁長屋などで、「構造上の独立性」「利用上の独立性」を満たす場合、不動産取得税額の算出にあたり、二世帯分の控除(新築住宅控除×2)ができます。

2)固定資産税の軽減

固定資産税は、固定資産の所有者(1月1日時点)がその資産価値に応じて算出された税額を固定資産がある市町村に納める地方税です。

【計算式】課税標準(固定資産税評価額)× 軽減措置※ × 標準税率 = 税額

※ⅰ)住宅地の場合:

小規模宅地の特例(200㎡以下) ⇒ 1/6

住宅用地の特例(200㎡超) ⇒ 1/3

ⅱ)新築住宅(120㎡以下)の場合 ⇒ 1/2

☆二世帯住宅における固定資産税の軽減

前述の建築基準法上➀共同住宅➁長屋などで、2戸として区分登記されている場合、軽減の対象面積が二世帯分(ex.小規模宅地の特例対象面積:200㎡×2=400㎡)となります。

3)住宅ローン減税(住宅借入金等特別控除)

住宅ローン減税は、毎年の住宅ローン年末残高の0.7%が最大13年間※、所得税から控除される制度です。※住宅の環境性能等、適用にあたり一定の条件があります。

☆二世帯住宅における住宅ローン減税

前述の建築基準法上➀共同住宅➁長屋などで、2戸として区分登記されており、二世帯それぞれで住宅ローンを組む場合には、二世帯で減税を受けることができます。

4)相続税等の減税

➀小規模宅地等(特定居住用宅地等)の特例

個人が相続等によって取得した財産のうち、その相続開始の直前において被相続人または被相続人と生計を一にしていた被相続人の親族の居住の用に供されていた住宅地等のうち330㎡までの部分については、相続税の課税価格に算入すべき価格の計算上、80%を減額することができます。

☆二世帯住宅における特定居住用宅地等の特例

親と同居していた子が相続する場合に、二世帯住宅の敷地に対して減額を適用※できます。

※但し、区分登記されており、それぞれの単独登記となっている場合、適用できないことがあります。その他、適用にあたり一定の条件があります。

➁住宅取得等資金の贈与を受けた場合の特例

二世帯住宅を建築等する場合に、一定の要件を満たすときは、親から子への資金援助について、1,000万円(省エネ等住宅)または500万円(それ以外の住宅)まで、贈与税が非課税となります。

※➀小規模宅地等(特定居住用宅地等)の特例と➁住宅取得等資金の贈与を受けた場合の特例は、併用することができません。

4.まとめ

二世帯住宅は家族のつながりを強くするだけでなく、経済的なメリットも沢山あります。今回は、二世帯住宅についての様々な優遇制度などをお伝えいたしました。税制優遇措置等を賢く利用して、建築費や維持費のコストを削減して、是非、安心で快適な二世帯住宅での暮らしを実現してください!