共働き世帯が知っておきたい!住宅ローン減税の賢い利用法とは?

欲しい家を建てるために、共働き世帯なら住宅ローンの借入額を増やすこともできます。

でも、ご返済額も心配ですよね。今回は、ご夫婦おふたりの働いている収入で、欲しい家を手に入れて、住宅ローン減税も上手に利用する方法をお伝えしたいと思います。

1.年収と住宅ローン借入額

(1)住宅取得のための平均的な目安を確認しましょう。

(2)住宅ローンの借入可能額(めやす)を確認しましょう。

住宅ローンのお借入れは、いくら位可能なのでしょうか?

世帯年収別に、次の指標をご参考に計画しましょう。

①年収倍率:〔借入金額〕÷〔年収〕 ※上記表で「全国:6.3倍」「首都圏:6.5倍」等

②返済負担率:〔年間返済額〕÷〔年収〕×100

※上記表で「全国:26.4%」「首都圏:27.2%」等ですが、一般的には、25%以内が推奨されています。

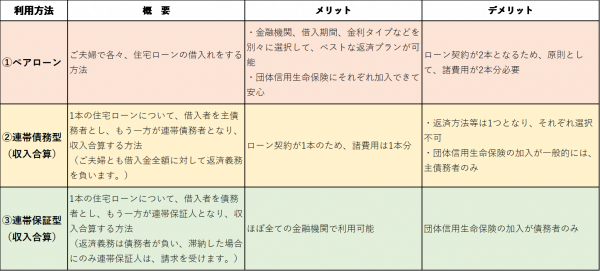

2.共働き世帯での住宅ローンのご利用方法

共働き世帯では、次のような住宅ローンのご利用が可能となります。

3.共働き世帯での住宅ローン減税

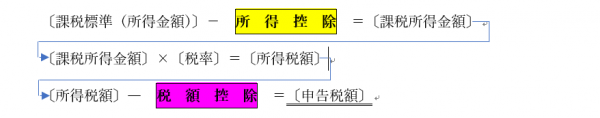

(1)所得控除と税額控除の違いを確認しましょう。

所得税では、以下の2つの税控除があり、住宅ローン減税は、「税額控除」にあたり、「所得控除」を差引いて税額を計算した後、さらにその税額から控除できるものです。

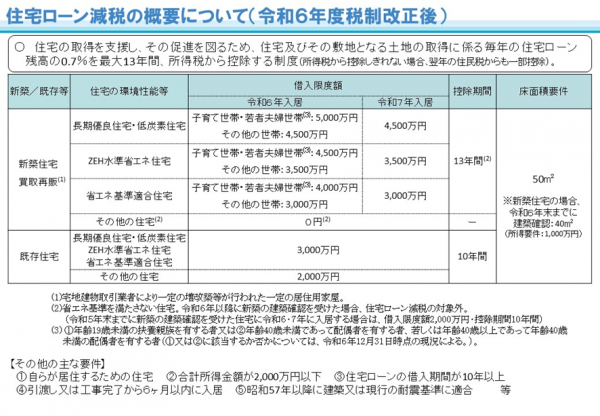

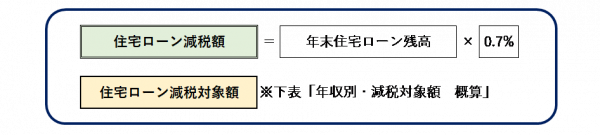

(2)住宅ローン減税の概要(令和6年度税制改正後) ※国土交通省ホームページより

(3)共働き世帯での住宅ローン減税を確認しましょう。

上記住宅ローンのご利用方法のうち、①ペアローン ②連帯債務型(収入合算)については、住宅ローン減税をおふたりで利用可能です。

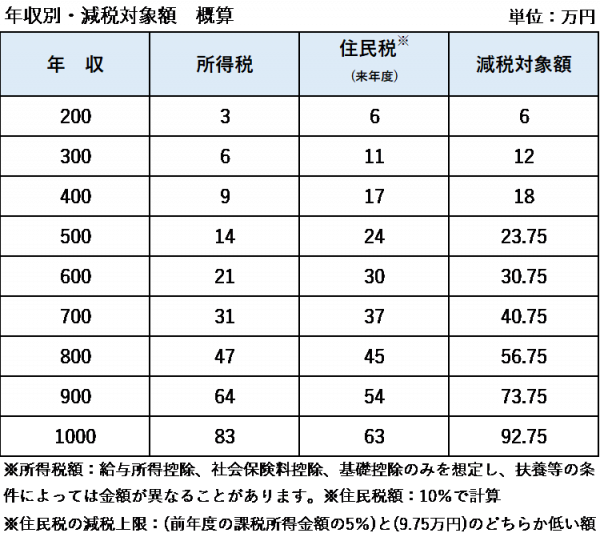

<例えば>年収400万円の借入者に年収300万円を収入合算する世帯年収700万円の会社員の共働き世帯で、4000万円の借入残高があり、住宅ローン減税を受ける場合

ⅰ)連帯保証型(収入合算):借入者のみ減税対象

(住宅ローン減税額)28万円 〉(減税対象額)18万円 ⇒控除額:18万円

ⅱ)連帯債務型(収入合算):おふたり減税対象(*収入等に応じた登記持分が必要です。)

・借入者の住宅ローン減税額:4000万円×登記持分*(400/700)×0.7%=16万円

(住宅ローン減税額)16万円〈 減税対象額:18万円 ⇒控除額:16万円(A)

・合算者の住宅ローン減税額:4000万円×登記持分*(300/700)×0.7%=12万円

(住宅ローン減税額)12万円 =(減税対象額)12万円 ⇒控除額:12万円(B)

控除合計(A+B):28万円

4.まとめ

おひとりでは、住宅ローン減税額を控除しきれないとき、おふたりなら控除額が増えそうですね。今回は、年収と住宅ローン借入額、住宅ローン減税についてお伝えしました。住宅ローンのご利用法は様々考えられますね。いろいろ情報収集して、お得に利用しましょう。